本記事に広告プロモーションを含みます

日本で住宅を購入すると、税制上の優遇措置として「住宅ローン減税」が受けられ、年末のローン残高の0.7%を所得税から最大13年間控除してもらえます。これから家を建てる人にとって、とても助かる制度ですよね。

ところが、住宅ローン減税制度は、時代の流れに合わせて内容の改正が行われており、2024年にも大きな変更がありました。ここではその内容についてまとめ、わかりやすく解説していきますので、これから家を建てる人はぜひ参考にしてください。

タウンライフ家づくりは、大手ハウスメーカーを中心に1110社以上の優良企業の中から、あなたの希望条件に合ったハウスメーカーの間取りプランを無料で一括見積もりができるサービスです。利用者数40万人を突破しており、利用満足度、知人に薦めたいサイト、使いやすさの3冠達成!。さらに、無料でオリジナルの間取りプランがもらえるのはタウンライフ家づくりだけです。

注文住宅、何から始めていいか分からない… 展示場は豪華すぎて現実的じゃないな… そんな悩みはLIFULL HOME'Sで解決! 大手から地元まで、幅広い会社の資料を一括請求! 複数社を比較検討して、あなたにぴったりの家づくりを見つけましょう! 最初の一歩は資料請求から!

合同会社ゆう不動産 代表 岩井佑樹(1983年8月生まれ)。熊本学園大学を卒業後、飲料メーカーに就職。2013年に宅建を独学で取得し不動産会社へ転職。2023年3月に不動産専門webライター業で独立。実名記事の作成や監修を行う。

新築住宅は「省エネ基準に適合する住宅」のみ控除対象

住宅ローン減税2024における最大のポイントは、

2024年1月以降に建築確認を受けた新築住宅で住宅ローン減税を受けるには、省エネ基準に適合する必要がある

ということです。さらに、省エネ基準に適合している住宅も、住宅ローンの借入限度額が減額されています。

ここではまず、どのような住宅が省エネ基準に適合しているのかについて解説し、2024年以降の借入限度額がいくらになるのかを紹介します。

ポイント解説

住宅ローンの借入限度額とは控除適用となる借入金額の上限のことを意味します。

- 住宅ローンの借入限度額:3,000万円

- 年末の住宅ローン残高:3,500万円

このような条件の場合、最高控除額は住宅ローン残高の3,500万円の0.7%(24.5万円)ではなく、借入限度額である3,000万円の0.7%(21万円)になります。

省エネ基準に適合する住宅の種類

省エネ基準に適合する住宅は、環境性能などによって次の4種類に分類されます。

- 認定長期優良住宅

- 認定低炭素住宅

- ZEH水準省エネ住宅

- 省エネ基準適合住宅

それぞれの環境性能や認定基準について見ていきましょう。

認定長期優良住宅は、耐久性や居住性能に優れ、メンテナンスが容易で長期間にわたって使用できる住宅を指します。

●認定基準

| 劣化対策 | 数世代にわたって住宅の構造駆体を使用できること |

| 耐震性 | 極めて稀に発生する規模の地震に対して損傷レベルの低減が図られていること |

| 省エネルギー対策 | 必要な断熱性能や省エネルギー効率性能が確保されていること |

| 維持管理・更新の容易性 | 設備の維持管理や更新が容易に行える設計になっていること |

| 可変性 | ライフスタイルの変更によるリフォームが容易に行える設計になっていること |

| バリアフリー性 | 将来のバリアフリー改修に配慮した設計がされていること |

| 居住環境 | 快適な居住環境の維持や向上に配慮していること |

| 住戸面積 | 良好な居住水準を満たす住戸面積が確保されていること |

| 維持保全計画 | 将来を見越した適維持保全計画が策定されていること |

| 災害配慮 | 自然災害による被害の発生を防止、軽減に配慮していること |

認定低炭素住宅は、地球環境に配慮して、排出される二酸化炭素(CO₂)量を減らすための対策を施した住宅のことです。

- 省エネ法の省エネ基準に比べ、一次エネルギー消費量がマイナス20%以上となること

- 再生可能エネルギー利用設備が設けられていること

- 戸建住宅は省エネ効果による削減量と、再生可能エネルギー利用設備で得られるエネルギー量の合計値が、基準一次エネルギー消費量の50%以上であること

- その他の低炭素化に資する措置(節水対策・エネルギーマネジメントなど)が講じられていること

ZEH水準省エネ住宅は、年間のエネルギー消費量を正味でゼロもしくはマイナスとする住宅のことを指します。

- 断熱等性能等級5以上であること

- 一次エネルギー消費量等級6以上であること

省エネ基準適合住宅は、国が定めた省エネ基準を満たすように設計・施工された住宅のこと指します。

- 断熱等性能等級4以上であること

- 一次エネルギー消費量等級4以上であること

2024年から省エネ基準に適合していない住宅は住宅ローン減税の対象外となりましたが、現時点では適合しない住宅を建てること自体がNGというわけではありません。ただし、2025年4月1日以降に着工する住宅は、原則として省エネ基準適合が義務化されます。

このため、2025年4月1日以降に家を建てる場合には、すべての住宅が住宅ローン減税の対象となりますが、省エネ基準適合が義務化されると住宅がコストアップすることは確実です。

少しでも安く家を建てたい人は、義務化される前に適合していない住宅を建てましょう。

ただし省エネ基準に適合している住宅は快適性に優れており、最大409.5万円の控除を受けられます。長く暮らすことになるマイホームですので、特別な理由がない限り、省エネ基準に適合させて住宅ローン減税を受けるのがおすすめです。

新築住宅で住宅ローン減税を受けるための条件

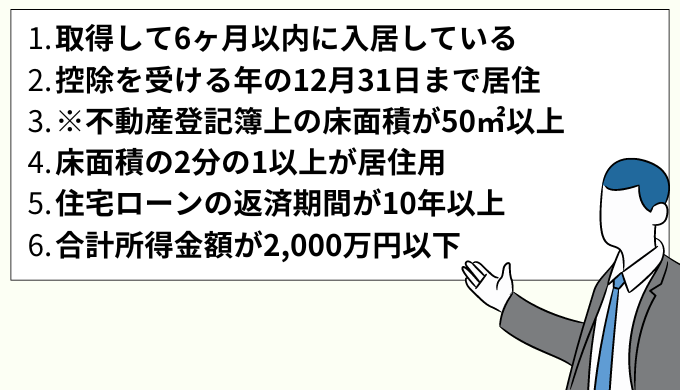

新築住宅で住宅ローン減税を受けるためには、省エネ基準に適合する住宅であること以外に下記条件を満たしている必要があります。

※新築住宅の不動産登記簿上の床面積が40㎡以上50㎡未満(2024年12月31日までに建築確認を受けたもの)である場合は、合計所得が1,000万円以下であれば控除を受けられます。

借入限度額

2024年以降の借入限度額は、2023年と比較して下表のような変更があります。

| 借入限度額 | 2025年 | 2024年 | 2023年 | 2022年 |

|---|---|---|---|---|

| 長期優良住宅・低炭素住宅 | 4,500万円 | 4,500万円 | 5,000万円 | 5,000万円 |

| ZEH水準省エネ住宅 | 3,500万円 | 3,500万円 | 4,500万円 | 4,500万円 |

| 省エネ基準適合住宅 | 3,000万円 | 3,000万円 | 4,000万円 | 4,000万円 |

| その他の住宅 (省エネ基準不適合) | 0円 | 0円 | 3,000万円 | 3,000万円 |

長期優良住宅と低炭素住宅は500万円、ZEH水準省エネ住宅と省エネ基準適合住宅は1,000万円の減額となっています。

ただし、子育て世帯・若者夫婦世帯が2024年に入居する場合には、2022年・2023年の水準が維持されます。

| 認定住宅 | 5,000万円 |

| ZEH水準省エネ住宅 | 4,500万円 |

| 省エネ基準適合住宅 | 4,000万円 |

すでにお伝えしましたように、「その他の住宅」は2024年以降に住宅ローン減税対象外となりますが、2023年末までに新築として建築確認を受け、2024年および2025年に居住する場合の借入限度額は2,000万円となります。

控除率と控除期間

| 新築住宅の控除率 | 0.7% |

| 新築住宅の控除期間 | 13年(※) |

中古住宅なら「その他の住宅」も控除対象になる

省エネ基準に適合しない新築住宅は、2024年から住宅ローン減税の対象外になっています。ところが中古住宅の場合には、建築による環境負荷がないため、下記条件を満たしていれば、住宅ローン減税により控除を受けられます。

中古住宅で住宅ローン減税を受けるための条件

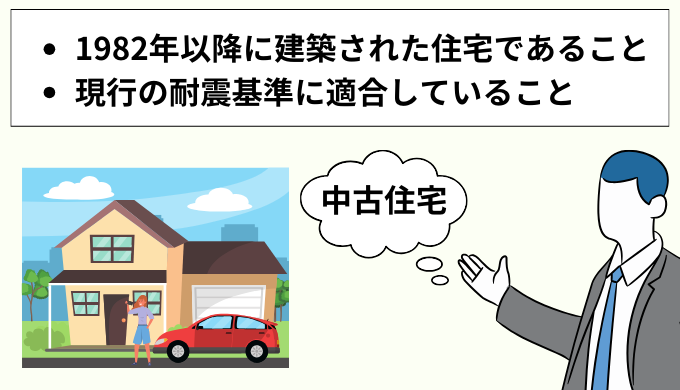

中古住宅で住宅ローン減税を受けるには、新築住宅の条件に加えて、下記条件を満たしている必要があります。

- 1982年以降に建築された住宅であること

- 現行の耐震基準に適合していること

借入限度額

中古住宅の借入限度額に変更はなく、省エネ基準を満たしていない住宅でも、住宅ローン減税を受けられます。

| 借入限度額 | 2025年 | 2024年 | 2023年 |

|---|---|---|---|

| 長期優良住宅・低炭素住宅 | 3,000万円 | 3,000万円 | 3,000万円 |

| ZEH水準省エネ住宅 | 3,000万円 | 3,000万円 | 3,000万円 |

| 省エネ基準適合住宅 | 3,000万円 | 3,000万円 | 3,000万円 |

| その他の住宅 (省エネ基準不適合) | 2,000万円 | 2,000万円 | 2,000万円 |

控除率と控除期間

| 中古住宅の控除率 | 0.7% |

| 中古住宅の控除期間 | 10年 |

住宅ローン減税を受けるために必要な手続き

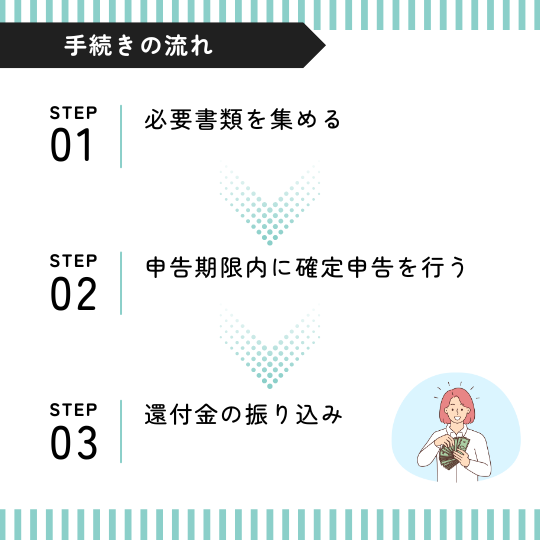

住宅ローン減税は自動的に減税されるのではなく、入居した年の翌年(2024年入居なら2025年)の確定申告で申請する必要があります。どのような書類が必要になるのか、見ていきましょう。

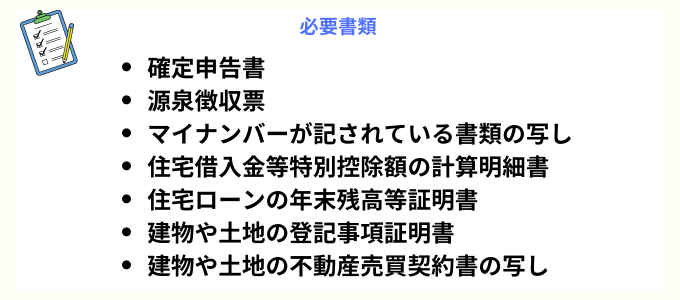

手続きに必要となる書類

住宅ローン減税を受けるためには以下の書類を用意します。

- 確定申告書

- 源泉徴収票

- マイナンバーが記されている書類の写し

- 住宅借入金等特別控除額の計算明細書

- 住宅ローンの年末残高等証明書

- 建物や土地の登記事項証明書

- 建物や土地の不動産売買契約書の写し

この他に特例要件を証明するための書類として、新築住宅の場合には長期優良住宅や低炭素住宅などの認定を受けた通知書、中古住宅の場合には「耐震基準適合証明書」もしくは「住宅性能評価書」の写しを用意してください。

手続きの流れ

確定申告はe-Tax、もしくは所轄税務署(1月1日時点で住民票がある所在地を管轄する税務署)で行えます。e-Taxの場合には約3週間、税務署で申告した場合には約1.5ヶ月で、指定した口座に還付金が入金されます。

申請方法がわからないという場合には、税務署の窓口で相談するのがおすすめですが、確定申告の時期は混雑しますので、できるだけ早いタイミングで相談するように心がけてください。

2年目以降の申請方法

2年目以降は会社員と個人事業主で、住宅ローン減税の申請方法が異なります。それぞれの申請方法を見ていきましょう。

2年目以降は年末調整で住宅ローン減税の申請ができるため、年末調整のタイミングで会社に必要書類を提出してください。提出書類は次の2点です。

- 給与所得者の(特定増改築等)住宅借入金等特別控除申告書兼(特定増改築等)住宅借入金等特別控除計算明細書

- 住宅取得資金に係る借入金の年末残高等証明書

ちなみに年末調整を忘れた場合には、確定申告することで過去5年間さかのぼって住宅ローン控除を受けられます。

個人事業主の場合は年末調整がありませんので、住宅ローン減税を受けるには2年目以降も引き続き確定申告が必要になります。

- (特定増改築等)住宅借入金等特別控除額の計算明細書

- 住宅取得資金に係る借入金の年末残高等証明書

まとめ

2024年から住宅ローン控除の内容が変わり、省エネ基準に適合していない新築住宅は、住宅ローン減税を受けられなくなっています。このため、住宅ローン減税を受けたい場合には、省エネ基準を意識して家を建てる必要があります。

また、住宅ローン減税は自動的に適用されるわけではなく、1年目は確定申告をしなくてはいけません。e-Taxでも申請できますが、確定申告に慣れていない人にとっては、ややハードルが高い作業になります。不安な人は税務署の窓口で相談しながら、書類作成することをおすすめします。

申請が面倒だと感じる人もいるかもしれませんが、住宅ローン減税の最大控除額は409.5万円にもなります。決して小さな額ではありませんので、不動産会社やハウスメーカーの担当者などに相談しながら、必ず申請しましょう。

【PR】タウンライフ

豊富な実績32,000件!注文住宅部門で利用満足度、知人に薦めたいサイト、使いやすさの3冠達成!安心して利用できる一括見積サービスです。

1110社以上優良企業の中からあなたの条件に合った注文住宅業者を紹介出来ます。無料で間取りプランがもらえるのは日本でもタウンライフ家づくりだけです。スマホで簡単3分で一括見積もりが出来ます。

日本最大級の不動産サイトを運営しているSUUMOが経験豊富な専門アドバイザーによる予算、お金、ローンの選び方など注文住宅に関する悩みを無料で相談出来ます。

営業は一切なしで、紹介した会社への断り代行もしてくれます。家づくりで何から初めていいのかわからない方はスーモカウンターで相談するのをおすすめします。

間取り、資金計画、土地探しを提案して、家族ごとにあったオリジナルプランを作成します。大手ハウスメーカーを含む全国190社のハウスメーカーの中から厳選して間取りプランを提案してもらえます。

中立的な立場でハウスメーカーを紹介することで、あなたにピッタリの業者が見つかります。